促进消费对中国和世界各国都至关重要,因为它是提高人民生活品质的物质基础。由于人民是决定中国前途命运的根本力量,这意味着消费也影响着包括中国实现民族复兴在内的诸多问题。生活品质稳步提升和消费水平持续提高对社会稳定至关重要。

然而,当前部分中国媒体打着“促进消费”的幌子,所鼓吹的政策却会导致消费增速急剧下降,从而大幅减缓中国人民生活水平增速,这是极具危害性的。

这一极具危害性的政策是呼吁中国大幅提高消费占GDP比重。为达到这一目的而衍生出来的说法五花八门——有些要求工资增速高于GDP增速,有些要求向民众发放“消费券”等——但它们的结果殊途同归:消费占GDP比重急剧上升。据称这是“促进消费”进而提高生活水平的途径。这些说法呼应了西方“庸俗”经济学和西方反华媒体一轮又一轮的舆论宣传。

但这样的说法完全不符合经济事实。相反,这样的政策将大大减缓中国消费和生活水平增长速度,迟滞中华民族伟大复兴进程。因此,我们有必要了解这些说法的错误之处及危害性。

两个截然相反却被刻意混淆的概念

要谈消费问题,首先就不得不提及中国经济政策的总体目标,确切地说,即“两个百年奋斗目标”——到2035年基本实现社会主义现代化和到2049年建成富强民主文明和谐美丽的社会主义现代化强国。在这个总体框架内,扩大民众的直接家庭消费和整体社会消费(医疗、教育等)是一个决定性的目标。此外,消费问题对整体宏观经济也有着巨大的影响。

然而,部分中国媒体对消费存在极具危害性的误读,他们口中的“促进消费”实际上混淆了两种完全不同的概念:

一个是尽可能快地实现消费可持续增长;

另一个是提高消费占GDP比重。

这是两个截然不同的目标——不仅从理论角度来看不相同,而且在实践中是直接对立的。

确切地说,消费占GDP比重越高,消费增长速度就越慢。相反,消费增长速度越高,消费占GDP比重就越低。因此,那些呼吁“促进消费”(提高消费占GDP比重)的人,实际上是在主张降低消费增速、从而降低中国生活水平增速以及降低中国经济增速的政策。

正如文末所述,消费增长率和消费占GDP比重这两个概念的区别是有直接的经济理论支撑的,因此,下文将首先本着实事求是的原则对这两个截然不同的概念进行论述。

国际比较与中国趋势

照例,我们首先进行国际比较。分析中国经济政策的一个关键点是,必须始终牢记中国是一个经济体量极其庞大的经济体——按当前美元汇率计算,中国是世界第二大经济体;按购买力平价计算,中国是世界第一大经济体。理解这一点至关重要,因为许多次要因素会影响小型经济体的经济增长和消费,包括大型经济体对小型经济体的国际影响。相反,事实证明,大型经济体的发展主要由最重要的经济因素决定。因此,任何基于与小型经济体比较而为中国建议的政策,都具有严重的误导性。中国的相关比较只有与其他大型经济体进行比较才具客观性。

此外,应当指出的是,世界经济高度集中。按当前美元汇率计算,美国、中国、德国和日本这四个经济体GDP总量占世界的大部分,十大经济体(七国集团加上中国、印度和俄罗斯)GDP总量占世界的三分之二,即67%。

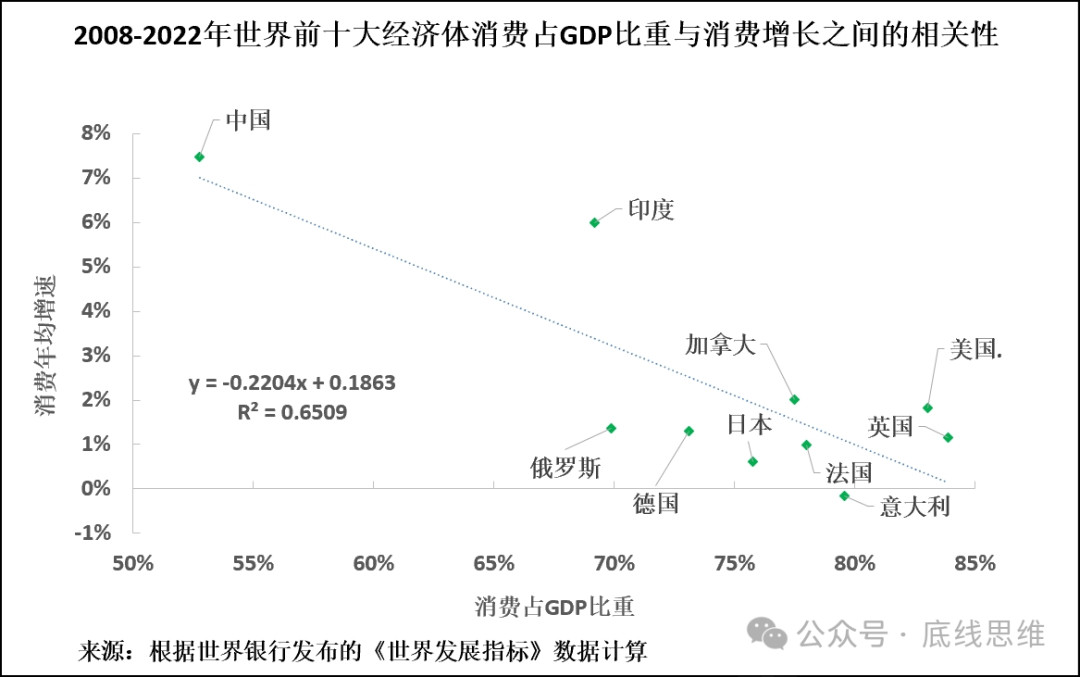

因此,图1呈现的是自2008年国际金融危机以来世界前十大经济体消费占GDP比重与消费年均增速之间的相关性。结果显而易见。正如本文引言中所总结的,消费占GDP比重越高,消费增长速度就越慢。两者之间的负相关性极高,为-0.81,R平方关系则为0.61。

就单个国家而言,中国的消费占GDP比重最低,为52.8%;消费年均增速最高,为7.9%。相反,七国集团成员国诸如美国和英国的消费占GDP比重较高,分别为83.0%和83.9%,但消费年均增速非常低,分别为1.8%和1.2%。

图1

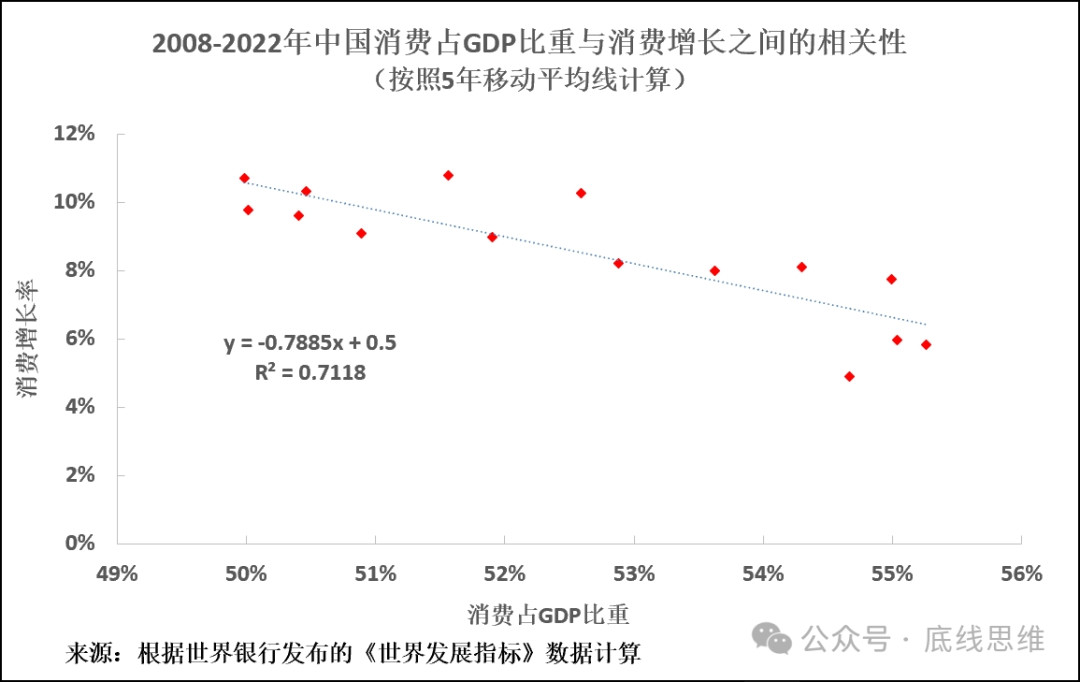

图2关于中国的数据证明,消费占GDP比重与消费增长率之间同样存在着极强的负相关关系。以能消除短期经济周期波动影响的5年移动平均线计算,消费占中国GDP比重与中国消费增长率之间的负相关性极高,为-0.84,R平方关系则为0.71。

图2

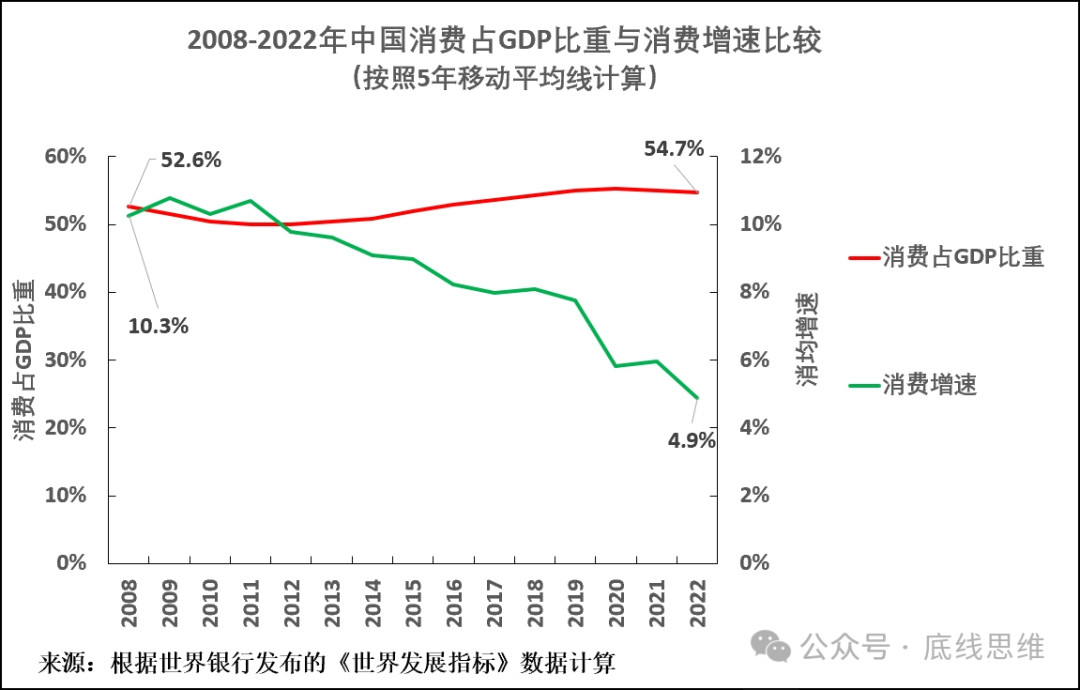

图3呈现的则是2008—2022年中国消费占GDP比重和消费年均增速。2008—2022年,消费占中国GDP比重从52.6%升至54.7%,但消费年均增速从10.3%降至4.9%,降幅超过一半。因此,消费占GDP比重与消费增长率之间的负相关性也很明显。

图3

以上事实说明了,消费占中国GDP比重越高,中国的消费增长速度就越慢。这也证明了为什么如果没有具体说明“促进消费”的含义是提高消费增长率还是提高消费占GDP比重,那么“促进消费”的说法就会令人困惑,因为两者实际上是相反的。

这同样说明了为什么关于中国消费水平“较低”的说法极具误导性。事实上,中国的消费增速是所有主要经济体中最高的。这只是中国消费占GDP比重在国际比较中较低。但这是不可避免的,因为消费占GDP比重与消费增长率之间存在强烈的负相关性。如果中国的消费占GDP比重更高,那么依据这种负相关性,中国的消费增速将会慢得多,进而生活水平增速也将会慢得多。

这种极强的负相关性也意味着,那些呼吁提高消费占GDP比重的人,实际上是在呼吁制定不可避免地会降低中国消费和生活水平增速的政策。

GDP增长与消费增长之间的关系

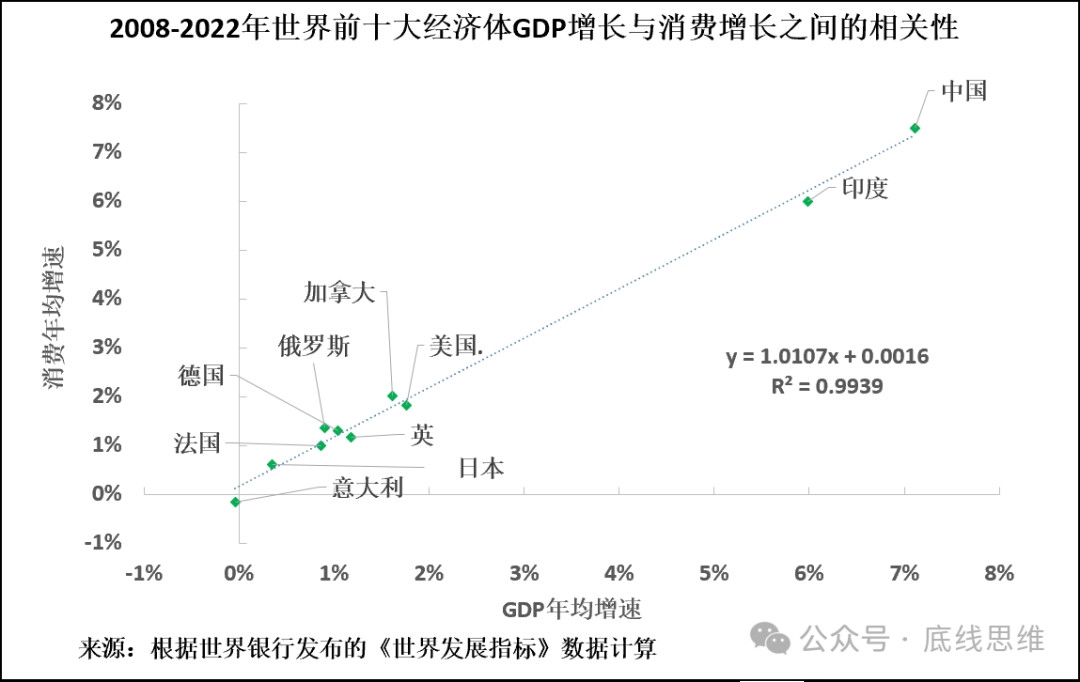

消费占GDP比重与消费增长率之间存在极强的负相关关系,这和GDP增长与消费增长之间存在极为密切的正相关关系有关。再次进行的国际比较结果显示,世界前十大经济体GDP增长和消费增长之间存在的相关性为0.997,R平方关系为0.994(见图4)。也即是说,两者之间存在近乎完美的相关性。

这意味着一个大型经济体不可能在没有高GDP增长率的情况下实现高消费增长率。

图4

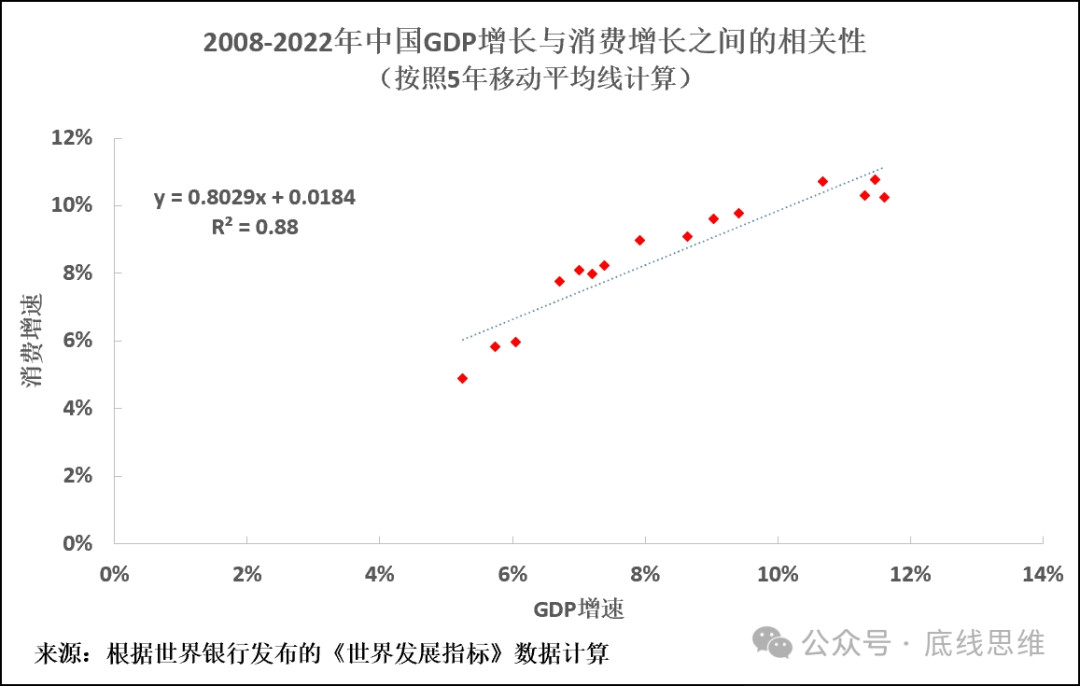

那么中国的情况是否也会如此?如图5显示,中国GDP增长与消费增长之间存在极强的相关性——相关性为0.94,R平方关系为0.88。这种极其密切的相关性再次意味着,中国在没有高GDP增长率的情况下不可能实现高消费增长率,这符合国际经验。

图5

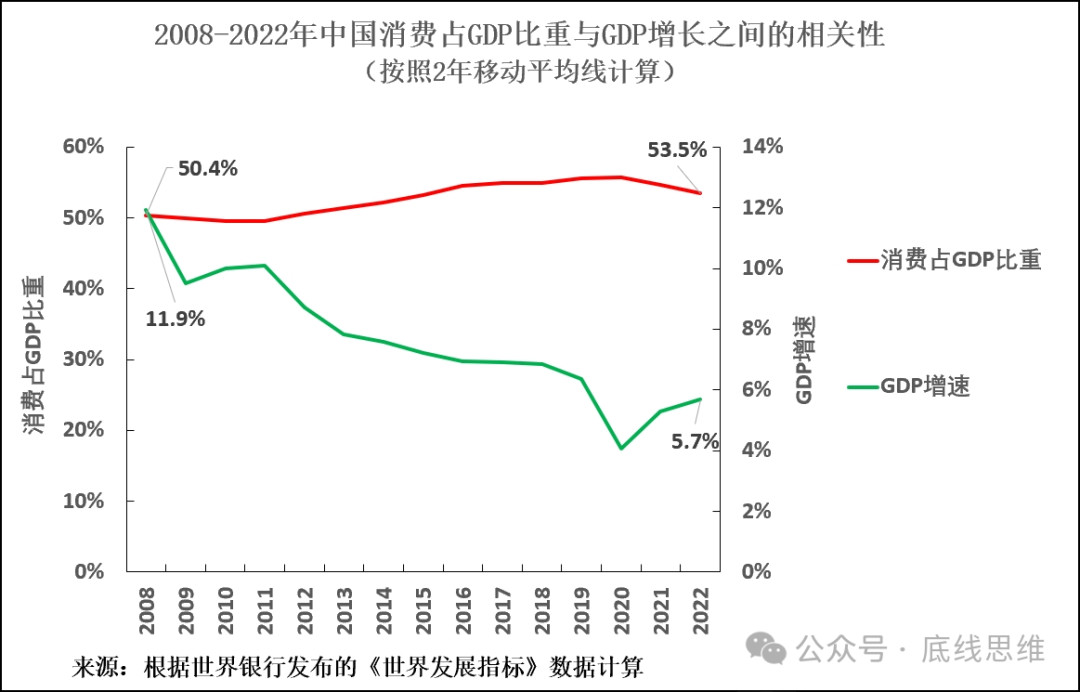

由此带来的具体后果是,中国GDP增速下降必然会转化为消费增速下降。如图6所示,2008—2022年,中国GDP增速从11.9%降至5.7%,消费增速则从10.6%降至5.4%——我们两年移动平均线可以用来中和疫情封锁期间引发的GDP的极端上下波动。

图6

这些事实关系直接关系到关于经济发展目标的讨论。

人们说,GDP增长率不是最重要的目标,相反,中国重要的是要提高民众生活水平,即消费水平,以及实现中华民族伟大复兴。这种说法是完全正确的——GDP增长只是达到这些其他目的的一种手段。这里我们就有必要了解中国GDP增长与消费增长之间存在极强的相关性所带来的影响。如前所述,国际比较的相关性为0.997,而中国自身的相关性为0.88,这意味着如果中国(或其他大型经济体)的GDP不能高速增长,其消费也就不可能高速增长。此外,中国民族复兴的其他方面,如军事支出和研发支出能力,与GDP密切相关。

因此,中国所追求的目标当然是尽可能提高人民生活水平,实现中华民族伟大复兴。GDP增长只是一种手段而非目的。因此,如果违背这些目的的政策,即便可能暂时提升GDP增速,也应予以拒绝。例如,采用破坏环境的增长形式,包括那些碳排放量高的增长方式,被中国明智地拒绝了。手段必须始终由目的决定。

鉴于消费增长与GDP增长之间存在极强的相关性,意味着在中长期内实现高消费增长的唯一途径是相对快速的GDP增长。相反,GDP增长低迷意味着,中长期内消费增长的低迷。

此外,很明显,至关重要的是消费水平和增长率,而不是消费占GDP比重。根据国际最新数据,世界上消费占GDP比重较高的国家有叙利亚、索马里、莱索托、阿富汗、塞拉利昂和海地。这些国家也是世界上最贫穷的国家之一。中国当然不应该效仿这些国家!简言之,消费占GDP比重高本身并不是一个理想的目标,重要的是消费水平和增长率。

同样显而易见的是,就中国国内而言,对GDP进行再分配(GDP总量不变的情况下调整其中投资与消费的比重)是无法使其消费达到高收入经济体水平的——认为社会主义是平等分担贫困,而不是以更高的生活水平为目标,是一种错误的想法。按当前美元汇率计算,中国居民人均消费支出仅为高收入经济体平均水平的17%,仅为美国的10%;按购买力平价计算,中国居民人均消费支出为高收入经济体平均水平的26%,为美国的16%。只有消费高速增长,而不是将人均GDP仍低于发达经济体的GDP再进行分配,才能使中国赶上高收入经济体的消费水平。

固定投资与GDP增长之间的关系

那么影响GDP增长的关键性因素究竟是什么?实证数据表明,净固定资产投资水平在其中起着决定性作用。

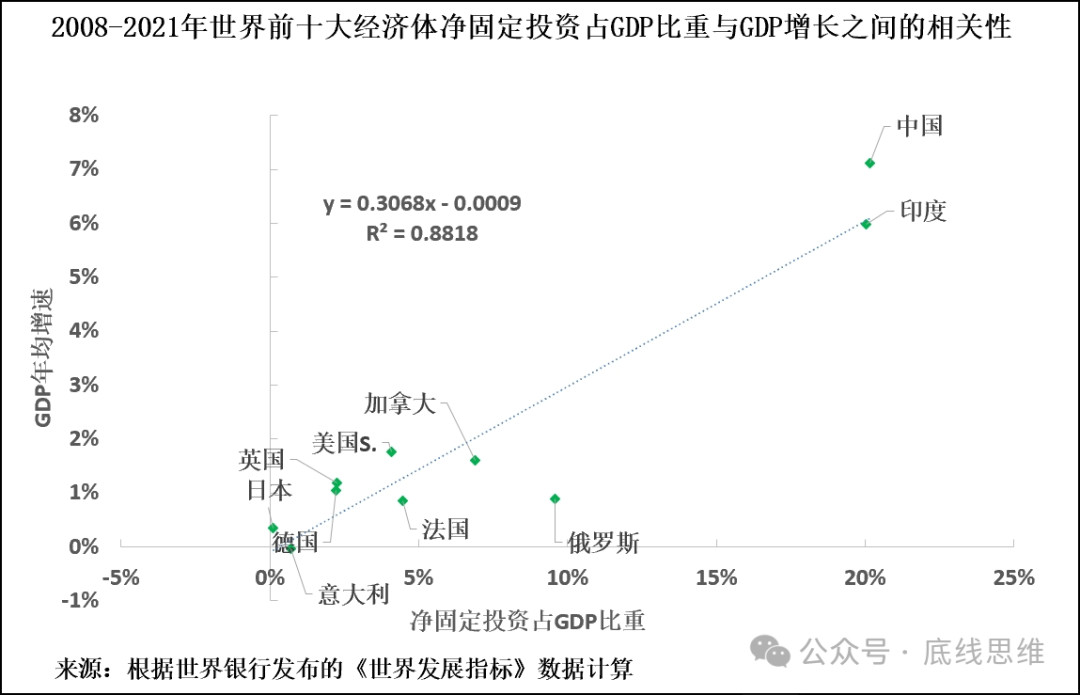

让我们再次从国际比较开始分析。从2008年国际金融危机到2021年,大型经济体的净固定投资占GDP比重与GDP年均增速之间存在极强的相关性,为0.94,R平方关系为0.88(见图7)。

图7

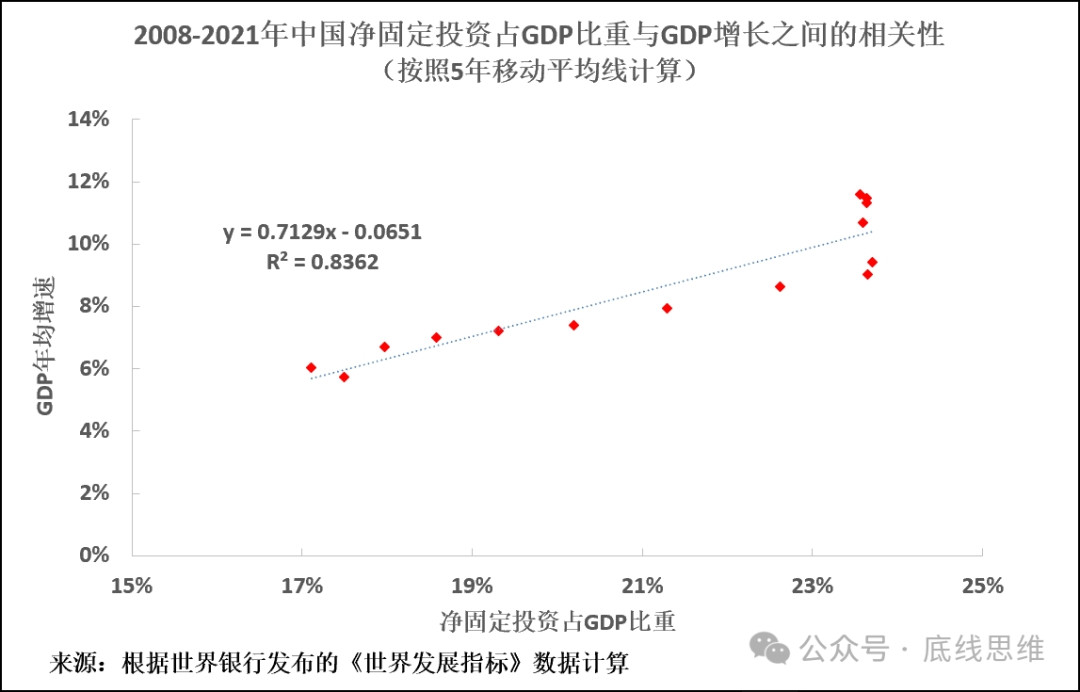

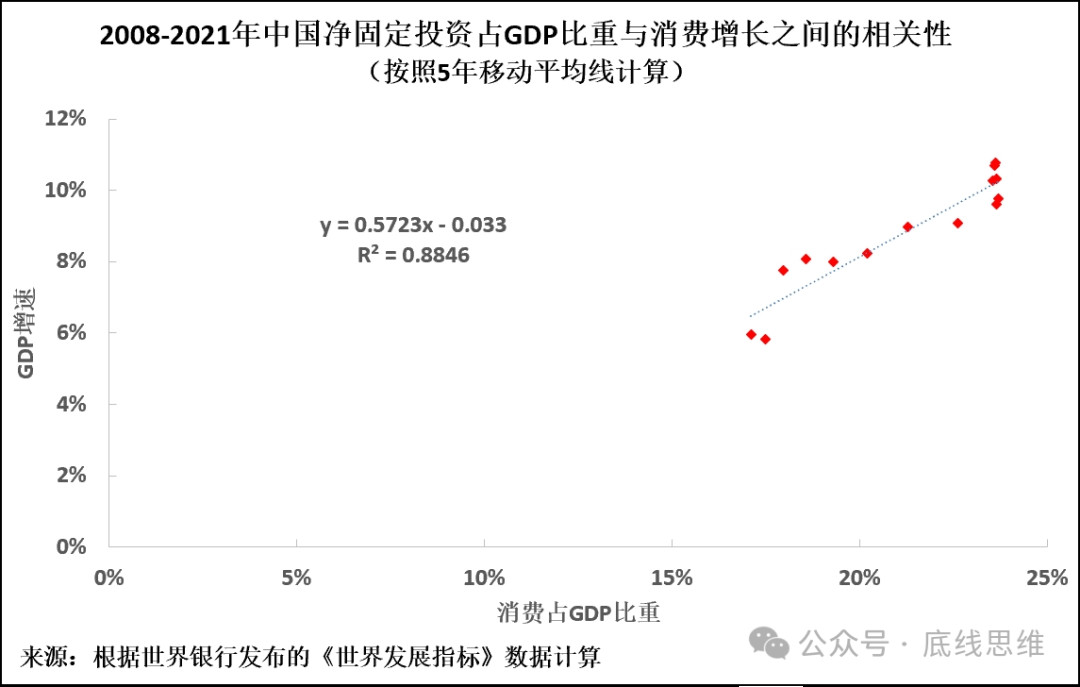

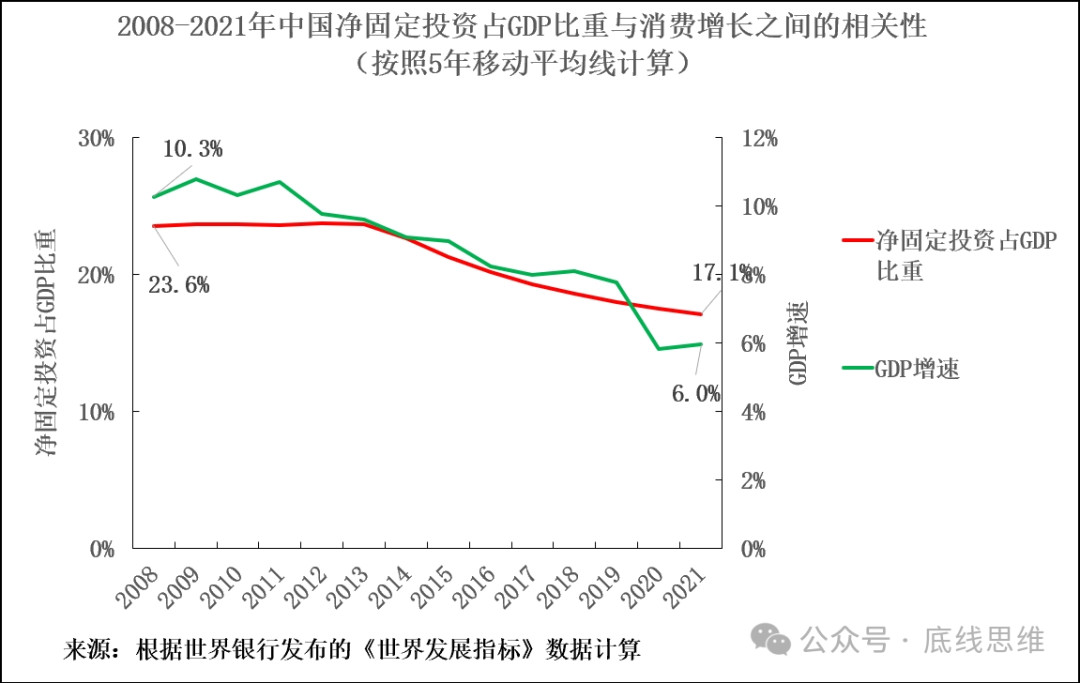

图8显示,中国也是如此。中国净固定资产投资占GDP比重与GDP增长率之间存在极强的相关性,为0.91,R平方关系为0.84。

这种关系意味着,如果没有高水平的净固定投资,中国的GDP就无法快速增长。它还表明,净固定投资占GDP比重提高将伴随着GDP增速提高,反之亦然。

图8

谈到消费和投资之间的关系,需要牢记的是,消费和投资加起来必然占中国国内经济的100%。因此,消费占GDP比重增加意味着投资占GDP比重下降,因此,在其他情况不变的情况下,固定投资占GDP比重也会下降。净固定投资占GDP比重下降将导致GDP增速下降。由于GDP增长与消费增长之间存在极强的负相关性,因此,净固定投资占GDP比重下降也将导致消费增速下降。

因此,消费占GDP比重与消费增长率之间极强的负相关性的另一面,是净固定投资占GDP比重与消费增长率之间存在极强的正相关性。也就是说,消费占GDP比重越高,GDP增长速度和消费增长速度就越慢。相反,净固定资产投资占GDP比重越高,GDP增长速度和消费增长速度就越高。

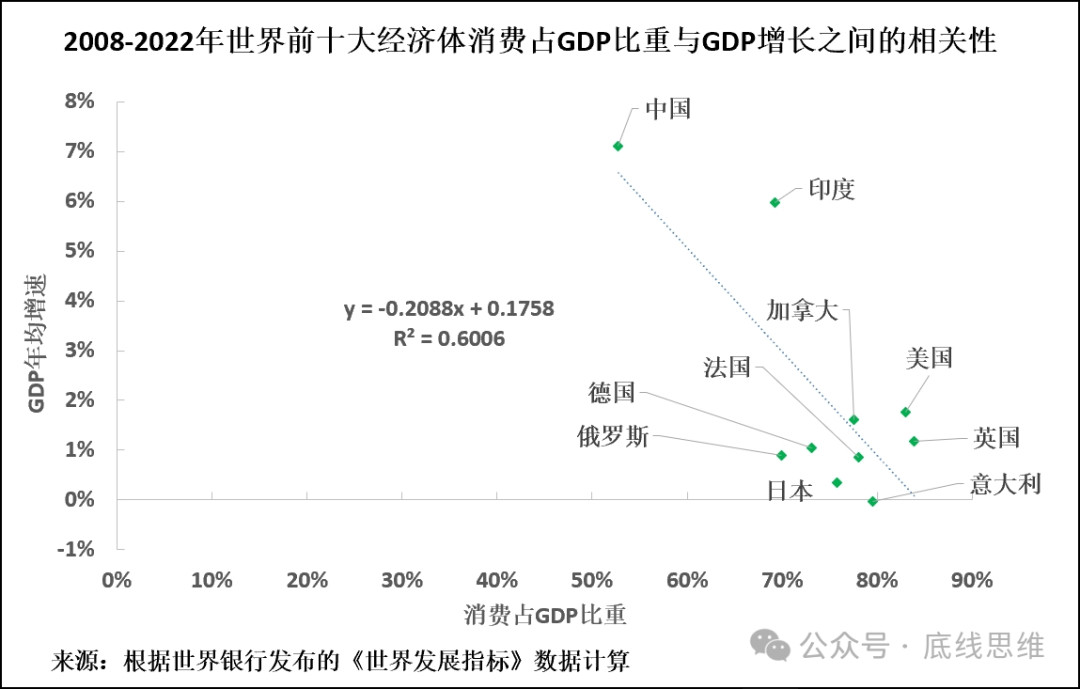

图9从国际比较的视角体现了这些关系。如图9所示,消费占GDP比重与GDP增长之间的负相关性为0.78,R平方关系为0.60。也就是说,消费占GDP比重越高,GDP增长速度就越慢。

图9

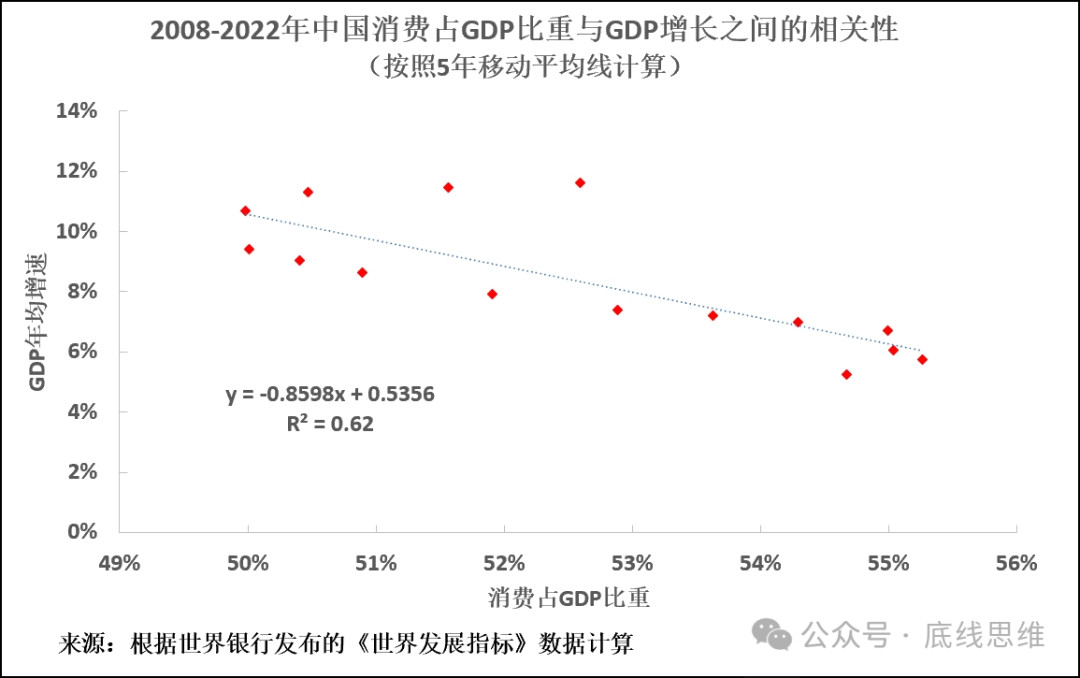

中国也是如此。消费占中国GDP比重与GDP增长率之间的负相关性为0.79,R平方关系为0.62(见图10)。

图10

消费占GDP比重与GDP增长之间存在负相关性,这意味着GDP增长率对消费占GDP比重的任何变化都很敏感。如图11所示,即便消费占GDP比重小幅上升,中国GDP增长率也将大幅下降。

如图11所示,2008—2022年,中国消费占GDP比重从50.4%升至53.5%,仅增长3.1%,但GDP增速从11.9%降至5.7%。

总之,提高消费占GDP比重对GDP增长产生了严重的负面影响。结论显而易见:净固定资产投资与消费增长之间存在极强的相关性。消费占中国GDP比重越高,中国GDP增长速度就越慢,这符合国际经验。反过来,由于GDP增长与消费增长之间存在极为密切的正相关性,消费占中国GDP比重越高,中国消费增长速度就越慢。

图11

最后,这导致了消费占GDP比重和消费增长率这两个概念被混淆。事实清楚地表明,如果目标是提高消费增长率,即生活水平增长率,那么所需要的就是做与提高消费占GDP比重完全相反的事!提高消费增长率需要提高净固定资产投资占GDP比重——净固定投资占GDP比重越高,消费和生活水平增长速度就越快,但消费占GDP比重就越低。

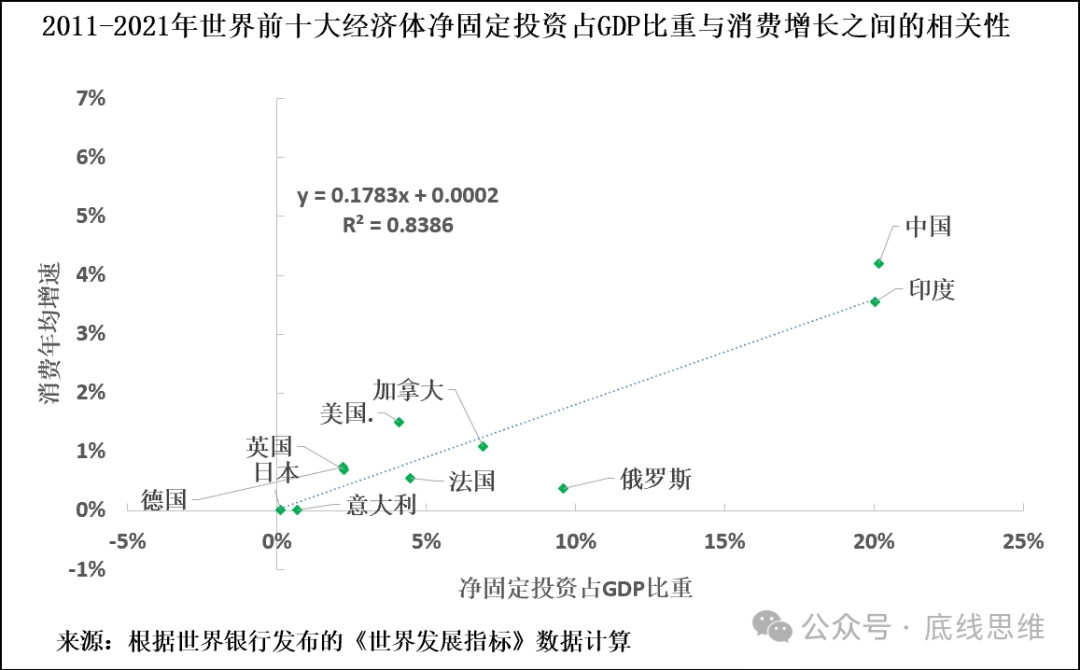

如图12所示,世界前十大经济体净固定投资占GDP比重与消费年均增速存在正相关性。两者之间的相关性极高,为0.92,R平方关系为0.84。

图12

中国也是如此。净固定投资占中国GDP比重与中国消费年均增速存在极强的正相关性,为0.94,R平方关系为0.88(见图13)。

因此,我们可以总结出以下几点:

消费占GDP比重与消费增长率之间存在负相关关系,即消费占GDP比重越高,消费增长速度就越慢,因此生活水平增长速度也就越慢(见图2和图3)。

净固定投资占GDP比重与消费增长率呈正相关性。也就是说,净固定投资占GDP比重越高,消费增长速度就越快(见图13)。

换言之,要提高消费增速,就必须提高净固定资产投资占GDP比重,降低消费占GDP比重。

图13

上文的图3显示,消费占GDP比重与消费增长之间存在负相关性。因此,消费占GDP比重下降消费增长率反而会有更快的增长。相比之下,图14反映了净固定投资占GDP比重与消费增长率之间存在正相关性。从这种正相关性可以看出,净固定投资占GDP比重增加乐,消费同样会有增长。但遗憾的是,以能消除短期经济周期波动影响的5年移动平均线计算,从2008年国际金融危机到2021年(目前能获得的最近的数据),净固定资产投资占中国GDP比重从23.6%降至17.1%。正如上述高相关性所不可避免的那样,同一时期消费增速从10.3%降至6.0%。

图14

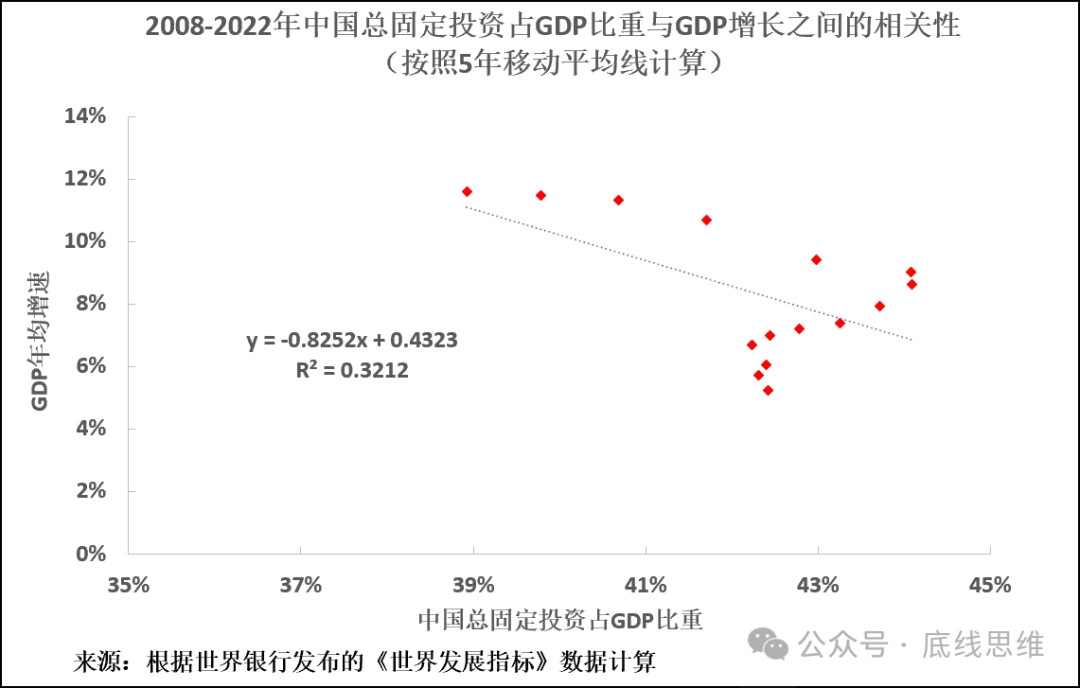

最后,回到上文的分析,中国净固定投资占GDP比重与GDP年增长率之间的相关性极高,为0.91,R平方关系为0.84。但是,中国总固定投资(即折旧前)占GDP比重与GDP增长率以及消费增长率之间的相关性远低于净固定投资与GDP增长的相关性。前者相关性为-0.57,R平方关系仅为0.32(见图15)。

图15

中国的净固定投资与GDP增长以及消费增长率之间的关系,远比总固定投资更为密切,这一点是显而易见的。所有主要经济体,随着它们的发展和获得更大的资本存量,折旧占GDP比重都更高。这只是简单地反映了生产的资本密集度不断提高,或者用马克思术语来说就是“资本有机构成呈上升趋势”。但只有净固定投资,才能增加一个国家的资本存量——折旧占GDP比重只会取代消耗的资本,但不会增加资本存量。

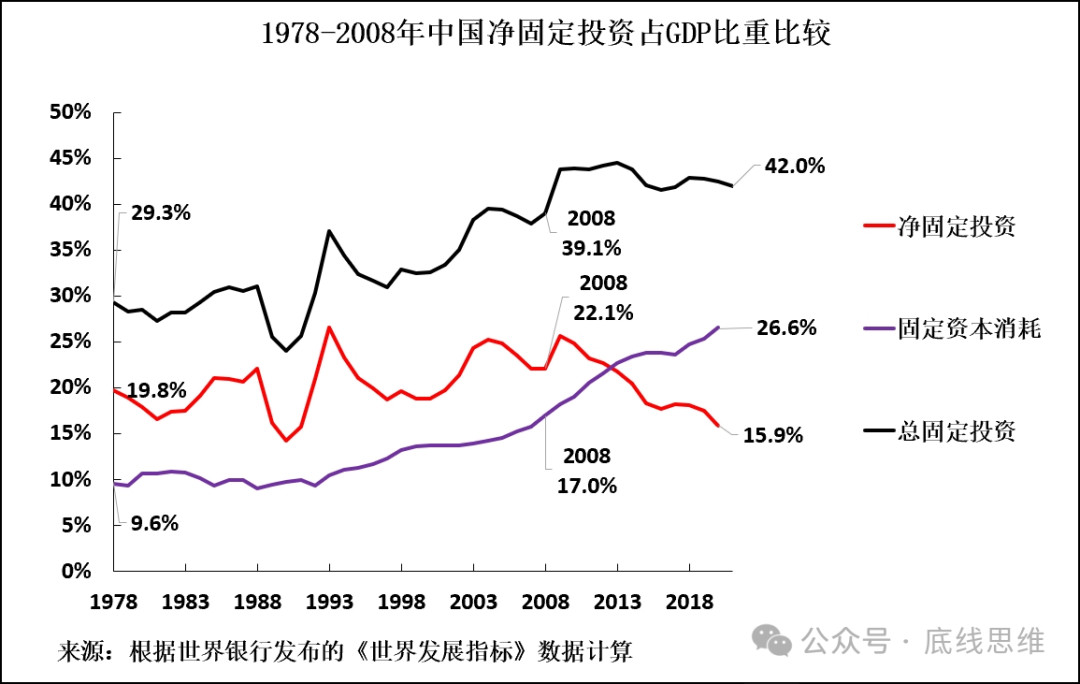

这一事实印证了马克思关于资本有机构成呈上升趋势的分析,或者用西方经济学术语来说就是“随着经济发展生产的资本密集度不断提高”,这具有极其重要的意义。最新国际可比数据显示,总固定投资占中国GDP比重从2008年的39.1%微升至2021年的42.0%(见图16)。这有时被错误地解释为中国投资占GDP比重相当稳定。但这是错误的。

事实上,由于折旧水平的急剧上升,中国净投资占GDP比重一直在急剧下降——2008-2021年,折旧占中国GDP比重飙升9.6%,从17.0%升至26.6%。由于总固定投资占比的温和上升和折旧占比的大幅上升,中国净固定投资占GDP比重骤降6.2%,从22.1%降至15.9%。如图15所示,国际金融危机后的这种情况打破了1978年改革开放以来30年的格局——在这30年中,中国净固定资产投资占GDP比重一直在稳步上升。

鉴于上文分析的相关性,净固定投资占GDP比重下降必然导致GDP增长率和消费增长率大幅下降。确切地说,自国际金融危机以来:

1,中国消费占GDP比重从2008年的49.8%升至2022年的53%,上升了3.2%。这本身就会减缓中国消费增速,因为消费占GDP比重与消费增长率之间存在负相关性。

2,中国净固定资产投资占GDP比重从22.1%降至15.9%,下降了6.2%。由于净固定投资占GDP比重与消费增长之间存在强烈的正相关性,这也会大幅减缓消费增速。

在这两种负面趋势的影响下,就很容易解释为什么中国消费增长率会必然大幅下降。

图16

前文陈述的事实现在可以简明扼要地总结如下:

中国呈现出与其他大型经济体一致的发展模式。也就是说,消费占GDP比重与消费增长率之间存在极强的负相关关系。消费占GDP比重越高,消费增长速度就越慢,投资占GDP比重越高,消费增长速度就越快。

原因是大型经济体的GDP增长率与消费增长率之间存在极强的相关性。也就是说,如果GDP不能高速增长,那么消费和生活水平就不能高速增长。

GDP快速增长,进而带动消费快速增长的决定性因素是净固定投资占GDP水平——净固定投资占GDP比重越高,GDP增长速度就越快,消费增长速度也随之越快。

如果消费占GDP比重增加,必然降低固定投资占GDP比重,那么消费增长速度将会放缓。因此,那些呼吁提高消费占GDP比重的人实际上是在呼吁制定减缓消费增速的政策。

提升消费增长率不需要提高消费占GDP比重,反之将减缓消费和生活水平增长速度,因此需要提高净固定投资占GDP比重。也就是说,净固定投资占GDP中比重与消费增长率之间存在正相关性。

净固定投资占GDP中比重与消费增长率之间存在正相关性,不仅适用于中国,也适用于所有大型经济体。因此,与所有大型经济体一样,中国经济也不可能违背这样的规律。

马克思主义经济学与严谨的西方经济学VS西方庸俗经济学

到目前为止,本文已对事实进行了论述。考虑到上述提及的GDP构成要素之间存在的极强的相关性,这些事实本身就足以决定不同政策的经济后果。它们表明,提高消费占GDP比重将减缓GDP增速进而导致消费增速下降。相反,如果目标是实现最快速的消费增长,那么这需要通过提高投资占GDP比重来实现。这完全符合马克思主义经济理论或诸如增长核算法等严谨的西方经济学理论的预测。但是,它们与西方“庸俗”经济理论直接矛盾。

马克思指出,生产投入,投资和劳动,在概念上并不是分开的——投资是在以前的生产周期中进行的劳动的产物。他还指出,这种劳动不能简单地以工时来衡量,而是以生产某种东西所需的社会必要劳动时间来衡量——这种社会必要的劳动时间随着技术、生产力等的发展而变化。消费是经济的一部分,它不是扩大未来生产的投入,而是由民众在单个生产周期中消费的。

因此,马克思主义经济学认为,消费在经济未来的生产扩张中不起任何作用。用马克思主义术语来说,生产投入是来自当前生产周期的劳动力和固定资本,固定资本是来自以前生产周期的未被消耗的劳动力。因此,马克思主义经济学对经济增长的预测正是上述事实所表明的——在其他条件不变的情况下,投资增加将提高经济增速,因此消费增加和投资减少将导致经济增速下降——正如事实呈现的那样。

严谨的西方经济学,如增长核算法,不如马克思主义经济学那么具有一致性,因为它将资本视为概念上与劳动分离的东西,而不是理解资本投资是以前生产周期中劳动的产物。但是,这是一个严肃的研究领域,在最近一段时间里,为了更准确地测算经济增长,它被迫向马克思主义靠拢——详细分析请见拙文《抛弃错误的增长核算法,西方花了150年才转向马克思的立场》。对于如此严谨的西方经济学来说,生产投入,即经济的供给侧,是劳动力、资本和全要素生产率。在这个框架下,消费在生产中不起作用,因此在经济的供给侧也不起作用——这是因为根据定义,消费不是生产投入。

因此,严谨的西方经济学的事实预测也符合本文开头所论述的事实。也就是说,在其他条件相同的情况下,投资占GDP比重下降将导致经济增长率下降。而且,由于消费增长与GDP增长存在密切的相关性,GDP增长率下降反过来会导致消费增长率下降。

无论是马克思主义经济学还是严谨的西方经济学都非常清楚,消费不是生产投入。因此,两者均预测,如果通过提高消费占GDP比重降低投资占GDP比重,那么GDP增速就会下降。由于GDP增长和消费之间存在密切的相关性,因此两者都预测,随着消费占GDP比重上升,投资水平必然下降,GDP增长率亦将下降。

马克思主义经济学甚至优于严谨的西方经济学还有其他原因,例如对资本的认识,但马克思主义和严谨的西方经济学都预测到了本文开头所论述的事实——提高消费占GDP比重将导致消费增长率下降。

因此,同样,马克思主义经济学和严谨的西方经济学都清楚地表明,由于消费并非生产投入,消费对GDP增长的贡献始终为零。因此,诸如“消费对GDP增长的贡献为70%”这样的说法完全是错误的,也令人困惑。可能70%的GDP增长用于消费,但消费对生产增长的贡献始终为零。马克思主义经济学和严肃的西方经济学均是如此认为——用两者的经济学术语来说就是消费并非生产函数投入。

但是,把西方“庸俗”经济学奉为真理的部分中国媒体有时胡乱献策,引发一系列的混乱,尽管上述事实和严谨的经济学理论都表明,这些政策将减缓中国消费增速,进而减缓中国人生活水平增速。

西方庸俗经济学混淆了经济的需求侧和供给侧。部分中国媒体反复提及经济由消费、投资和出口组成。但这只是经济的需求侧,而非供给侧。投资是经济供给侧的一部分,但消费和出口不是。

其他一些观点并没有错误地将消费纳入经济的供给侧,“庸俗的凯恩斯主义”却反而行之。他们认为,如果通过消费增加需求,这必然会转化为经济增长。这种观点与凯恩斯自己的分析无关——凯恩斯认为,在市场经济中,生产由利润控制。因此,如果需求增加不能带动利润增加,那么产量增长就不会发生。需求增加是否会带来利润增加取决于经济中的许多其他变量,而不仅仅是需求——例如,如果材料成本、利率、工资或其他因素增加,利润实际上可能会在需求增加的同时有所下降。因此,需求增加不会自动带动产量增长——是否会带动产量增长取决于可能影响盈利能力的其他因素。

严谨的西方经济学不如马克思主义经济学那么具有一致性,但它在消费的作用上的认识并不与马克思主义经济学相矛盾。不过,西方庸俗经济学是直接反马克思主义的,部分中国媒体提出的观点呼应了这一点。例如,最近的一篇文章认为:“消费既是上一轮经济活动的终点,也是新一轮经济活动的起点。”这与马克思关于生产起决定性作用的分析直接相矛盾:

“我们得到的结论并不是说,生产、分配、交换、消费是同一个的东西,而是说,它们构成一个总体的各个环节,再总体内部具有差别。其中生产起决定性作用,它既支配着生产本身,也支配着其它要素。过程总是从生产重新开始……交换和消费是不能支配作用的东西……生产(模式)决定一定的消费、分配、交换(模式)。”3

这些错误的经济理论带来的结果是,西方“庸俗”经济学引发了本文开头分析的巨大混乱——它没有认识到提高消费增长率和提高消费占GDP比重的目标是完全相矛盾的。因此,提高消费占GDP比重将减缓消费增速,进而减缓生活水平增速。如果目标是提高消费增长率,即生活水平增长率,那么就有必要提高投资占GDP比重,而非消费占GDP比重。

本文从分析西方庸俗经济学的错误理论开始,是因为它们在部分中国媒体上反复出现。事实上,笔者已就此作过分析,详见拙文《它曾成功“谋杀”了德国、日本、四小龙,现在想要劝中国经济自杀》。但是,无论何时,理论都要服从事实——理论必须符合事实,而不是相反。

事实显而易见。提高消费占GDP比重的目标和提高消费增长率的目标是直接矛盾的。要提高消费增长率,就必须提高净固定资产投资占GDP比重,降低消费占GDP比重。提高消费占GDP比重例将减缓GDP增速和消费增速。

因此,为厘清本文开头所述的错误理论,消费的目标应被设定为为了最高的可持续消费增长率——也就是说,消费的目的在于在实现中国民族复兴的总体目标的框架内,实现人民最高的生活水平增长率。

结语

厘清这样的错误理论对中国来说意义重大,因为它直接关系到中国人民生活品质能否进一步提高,进而影响到中华民族伟大复兴和社会稳定问题。拙文《集体唱衰中国经济背后,什么是西方最危险的武器?》对此也有详细分析。

当然,美国希望直接推翻中国特色社会主义——因为如果这一目标能够实现,将给中国整个国家带来灾难,就像苏联/俄罗斯复辟资本主义时发生的那样。但美国明白,它不可能像对待苏联那样对中国进行如此直接的政治攻击。苏联解体是拜戈尔巴乔夫的反社会主义政策所致,他错误地认为,美国想援助俄罗斯,而不是削弱俄罗斯,因此给苏联和俄罗斯带来一场灾难——苏联解体后,美国推进北约东扩至俄罗斯边境,在前苏联领土上爆发了一系列武装冲突,最终在乌克兰引发了二战以来欧洲最大规模的常规战争,而资本主义在俄罗斯复辟后,戈尔巴乔夫式幻想被证明是错误的,导致俄罗斯遭受工业革命以来和平时期最为严重的经济崩溃。也就是说,美国首先在政治领域战胜了戈尔巴乔夫和苏共,借此摧毁了苏联,然后又破坏了俄罗斯经济。总之,对于苏联,美国的进攻顺序首先是政治,然后是经济。

图片来源:网络

但美国明白,中国共产党和习近平的政策使其不可能利用这种手段对付中国,因为这些力量推动了中国的民族复兴和社会主义建设,并对美国政府的反华政策有着清醒的认知。因此,美国政府明白,对中国进行如此直接的政治攻击是不会成功的。鉴于此,美国被迫改变其进攻顺序。由于美国不能首先在政治领域取得成功,它被迫首先攻击中国的经济——希望中国经济受到损害,那么这将削弱中国的综合国力,并引发社会问题,进而导致政治危机。也就是说,美国对中国的攻击顺序首先是经济,然后是政治——这与美国对苏联的战术相反。

对中国经济攻击的第一部是外部的——比如特朗普和拜登对中国发动的关税、科技和芯片战争。尽管这些给中国带来一些短期问题,但它们还不足以阻止中国发展——中国对外贸易规模迅速扩大、华为推出华为Mate 60 Pro的成功、中国在绿色能源技术和电动汽车领域的地位迅速提高。同样,任何美国希望通过间接军事压力迫使中国将资源从生产活动转移到军事支出上来严重损害中国经济想法都是不现实的——20世纪80年代,美国的经济增速快于苏联,而现在中国的经济增速是美国的两倍多。

在太仓国际集装箱码头等待出口的中国新能源汽车(图片来源:ICphoto)

美国要想用对付日本、德国和亚洲四小龙那一套来对付中国,就需要大幅减缓中国经济增速,并需要中国大幅降低其投资占GDP比重——美国损害日本、德国、亚洲四小龙经济的方法,在拙文《它曾成功“谋杀”了德国、日本、四小龙,现在想要劝中国“经济自杀”》中有详细分析。

但美国没有办法强迫中国采取自废武功的经济政策,就像它对日本、德国或亚洲四小龙所做的那样。也就是说,美国无法“谋杀”中国。相反,美国不得不依靠说服中国采取错误的政策。换言之,由于美国没有能力谋杀中国,它不得不试图说服中国进行经济自杀。传播错误的经济理论,包括对消费的误读,就是其中的一部分。

正如笔者在前文中详细论述的那样,在这场理论斗争中,美国没有战胜马克思主义经济学的机会,存在概念混淆和理论错误的美国庸俗经济学也没有战胜严谨的西方经济学的机会。

因此,美国被迫依赖存在一切机会利用概念混淆和理论错误的庸俗经济学,利用部分中国媒体部分对消费的误读来试图宣传其目标。同样,美国可以试图利用对短期问题的应对和处理战略问题之间的差异所造成的混乱。例如,由于新冠疫情的影响,2022年中国消费严重低迷。为解决这个问题,有必要打出消费提振“组合拳”,笔者对此表示强烈支持,拙文《中国经济要提升,必须绕开美国踩过的“坑”》对此有详细分析。但这种应对经济急剧衰退的必要的短期刺激消费措施,随后被建议采用一种完全不同的政策——提高消费占中国GDP比重,并使之转化为长效机制。

由于上文所述原因,后一种政策不仅会大幅减缓中国整体经济发展速度,还会导致消费增速急剧放缓。如果中国真采取这样的经济结构,那么无疑会对中国经济造成巨大损害,令中国重蹈日本、德国和亚洲四小龙覆辙——与之相比,关税、技术抵制、军事压力等带来的间接经济后果不值一提。

确切地说,美国庸俗经济学给中国带来的危险远甚于美国航母。

(作者系前伦敦经济与商业政策署署长)