大家应该看到今天的新闻,薇娅逃税,千名网络主播补税等等,关于征税的问题一直是很大的问题,各国都不同程度的面临税收收不上来的问题,即便是美国也是如此。

美国国税局在征税方面已经是全球领先的位置了,毕竟当年打击黑帮的时候,FBI都不好使,但是国税局出手,立即把黑道大亨阿尔卡彭给抓进去了,美国国税局和其他国家不一样,是可以武装征税的,毕竟这个组织本来就诞生于战火之中。

美国国税局是在美国南北战争期间建立起来的,联邦通过所得税筹集了21%的战争款项,可以说没有国税局,北方就打不赢南北战争。

由于国税局极高的威望,导致美国自愿合规率,也就是自愿缴纳税款的比例,高达81%到84%,相比德国只有68%,意大利62%,美国真的是高的不得了。

既然有如此高的缴税意愿,那么大富豪们的缴税情况如何?

这里面有一个清单,说明了美国前四个最富有的人在2014年到2018年的缴税情况,其中

巴菲特,财富增长243亿美元,报告收入1.25亿,缴税2370万,真实税率0.1%。

贝佐斯,财富增长990亿美元,报告收入42.2亿美元,缴税9.73亿,真实税率0.98%。

布隆伯格,财富增长225亿美元,报告收入100亿美元,缴税2.92亿,真实税率1.3%。

马斯克,财富增长139亿美元,报告收入15.2亿美元,缴税4.55亿,真实税率3.27%。

美国有七个所得税等级,税率分别为:10%,12%,22%,24%,32%,35%和37%,当然这是最高边际税率,可以通过一系列的方式抵扣。

但是无论如何抵扣,也抵扣不到像巴菲特那种真实税率只有0.1%的地步,甚至连巴菲特都在说:“我缴的税比我佣人还少。”

所以富豪们怎么逃税?

富豪们有一个很大的优势:他们的大部分收入没有出现在年度纳税申报表上,因为按照美国税法,富豪们的大部分收入不是“应税收入”,举个例子,资本利得税,指的是股票,房地产或者其他投资的资产价值的增加,这部分不属于美国税法的“应税收入”。

美国资本利得税有两种,一种是短期持有的资本利得税,也就是持有不超过一年的资本利得税,税率分别为:10%,12%,22%,24%,32%,35%或37%

1,个人收入在9875美元及以下(夫妇收入19750美元及以下)税率10%。

2,个人收入9876 – 40125美元(夫妇收入19751 – 80250美元)税率12%。

3,个人收入40126 – 85525美元(夫妇收入80251 – 171050美元)税率22%。

4,个人收入85526 – 163300美元(夫妇收入171051 – 326600美元)税率24%。

5,个人收入163301 – 207350美元(夫妇收入326601- 414700美元)税率32%。

6,个人收入207351 – 518400美元(夫妇收入414701 – 622050美元)税率35%。

7,个人收入超过518400美元(夫妇收入超过622050美元)税率37%。第二种,是持有超过一年的资本利得税,分别为:0%,15%或20%。

所以看看巴菲特,为什么巴菲特的实际税率那么低,因为他持有的绝大部分是资产,而不是收入,只要巴菲特请个像样的税务师,就能把自己的资本利得税打到零。

资本利得税最高税率也就20%,而如果依靠普通劳动收入,按照美国税法,最高可达到37%,也就是说,实际上按照税法是“鼓励你投资资产而非工资的”。

最幽默的是,作为大富豪的贝索斯,早在2007年,他就是亿万富翁了,没有缴一分钱的联邦所得税。

在2011年,他不仅通过各种各样附带的投资以及各种税收优惠抵消了他应缴纳的税收,他还为自己的孩子获得了4000美元得到税收抵免。有钱人真是连羊毛都不放过。

到了2018年,他又是一分钱没缴。

不光是贝索斯,布隆伯格近年来也是没有交,乔治·索罗斯连续三年没有缴纳联邦所得税。

打开百科界面,怎么描述索罗斯的?

说索罗斯是“慈善家”。

我们来进一步进行量化,在2018年,美国最富的25个人,他们身价1.1万亿美元,在当年,需要1430万个美国工薪家庭才能达到相同的水平。

而2018年,这些人的联邦税单为:19亿美元。

而同样的工薪阶层的税单:1430亿美元。

这里面有足足75倍的差额。

而今天呢?仅仅一个苹果公司市值就2.78万亿了。他们到底如何避税的呢?

2008年的时候,当时的facebook的用户接近一亿,当时谢丽尔·桑德伯格成为了Facebook的首席运营官,桑德伯格称要把公司提高到“一个新的水平”。

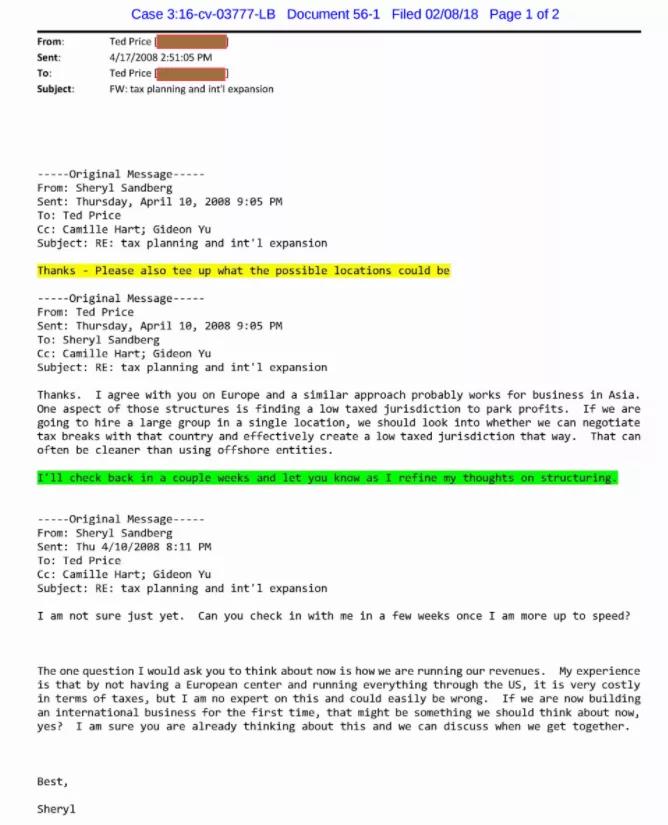

如何提高呢?桑德伯格后来和公司的税务主管联络了一下,他们的邮件最后被泄露出来了

桑德伯格说:

“我的经验是,如果没有一个欧洲中心,一切都通过美国来运作,那么在税收方面就会非常昂贵,但我不是这方面的专家,很可能是错的。如果我们现在第一次建立国际业务,这可能是我们现在应该考虑的问题,是吗?我相信你已经在考虑这个问题,我们可以在一起讨论。”

“谢谢。我同意你对欧洲的看法,类似的方法可能适用于亚洲的业务。这些结构的一个方面是找到一个低税率的管辖区来存放利润。如果我们要在一个地方建立一个大集团,我们应该研究我们是否可以与那个国家协商减税,并通过这种方式有效地创建一个低税率的司法管辖区。这通常会比使用离岸实体更干净。

我将在几周后回来看下,当我完善我对结构化的想法时,我会知会你。”

桑德伯格的办法很简单,就是找到了爱尔兰,和爱尔兰政府达成协议,把所谓的“Facebook公司总部”搬到了爱尔兰,然后再搞一笔公司内部交易,把利润转到爱尔兰,根据和爱尔兰达成的协议,facebook支持的税率接近为零。

就在Facebook把利润转移到爱尔兰后,美国国税局成立了一个专门的团队来打击这种行为,这才隔了仅仅1年,共和党掌控了国会,然后开始强制消减国税局预算。

当时使用这种办法来避税的公司特别多,不光是Facebook,几乎每一个大型科技公司都这么干,美国国税局搞了一大帮人来对付微软,已经疲于奔命了,在人员消减的情况下,根本无力再对Facebook调查。

等国税局好不容易了结了微软的案子,转身对付Facebook,那会都2016年了,由于国税局预算有限,根本没多余的钱请专家来审查Facebook故意搞的极其复杂的材料。

在经过漫长的审查后,国税局认为Facebook在对爱尔兰的“交易定价错误”,应该多支出几十亿美元。

对于Facebook来说,官司如果输了,Facebook就要多支付高达90亿美元的税收,因此Facebook有特别大的意志出高价请来各种税务师和律师来帮自己打官司。

实际上美国几十年来一直都有利润转移到低税国家的问题,特别是爱尔兰,因为爱尔兰有一个强项:爱尔兰是欧盟国家,大科技公司可以通过爱尔兰来搞双重避税,一方面是针对欧盟的,一方面是针对美国的。

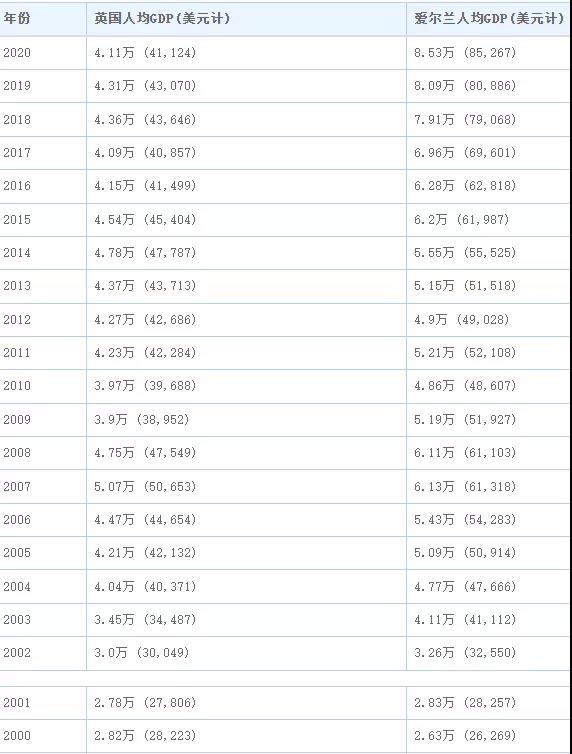

由于过多的大科技公司纷纷选择爱尔兰,导致爱尔兰的人均GDP都高的不正常,如图所示

在2000年的时候,爱尔兰的人均GDP其实还低于英国的,毕竟爱尔兰曾经还是英国的殖民地,20年过去了,爱尔兰的人均GDP居然是英国两倍,不知道的人,还以为爱尔兰挖出金矿来了。

但是Facebook可以这么干,谷歌,苹果,亚马逊全都可以这么干,普通老百姓他能吗?

很显然不行。

这是一个多么不公平的世界。